不動産にまつわる税金~相続税について~

皆様、こんにちは!小薮です![]()

今回の不動産関連の税金概要詳細は「相続したときにかかる税金」をご説明させて頂きます。

是非最後までご高覧下さいませ。

まずは相続税とは

相続や遺贈で取得した財産にかかる税金のことです。

相続税は被相続人が残した財産すべてが対象です。

(その被相続人に債務がある場合、その分は差し引かれます。)

更に、土地や建物は実勢価格ではなく相続税評価額となり、中でも賃貸住宅は借家人が入居しており、

その権利などが考慮され評価が低くなります。

相続時に国内に住所がある相続人は、相続した国内・外にある財産のすべてが相続税の対象になります。

不動産・現金・預貯金・不動産・有価証券・宝石・貴金属・書画骨董品 等

その価格が金銭に換算できるものはすべて相続財産です。

また、死亡退職金や生命保険金などを総称し、

みなし相続財産(亡くなったとき、被相続人は財産として持っていなかったけれども

被相続人の死亡を原因として、相続人がもらえる財産)というものもあります。、

これも相続財産に加えられます。

ただし、死亡退職金や生命保険金は非課税限度額があるので、全額が相続財産となるわけではありません。

非課税限度額の計算方法は

となり、非課税限度額を超えた分が相続財産となります。

相続税の計算

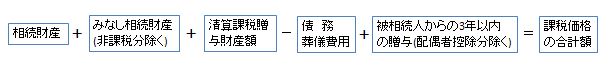

1.課税相財産の合計額の計算

まず課税の対象を計算します

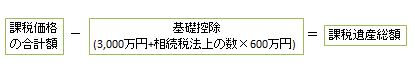

2.課税遺産総額の計算

3.2の課税遺産総額を相続税法上の相続人が法定相続分どおりに取得したものとして計算します。

(例えば相続人が妻と子供3人の場合、妻が2分の1、子供は残りの2分の1を3人なので3分の1ずつ

相続したものとして、「相続税の速算式」の税率を掛け(控除額を差し引く)

各相続人の仮の税額を計算し、それらを合計します。

速算式の図↓

4.3の相続税の総額を各相続人が実際に取得した金額の割合に応じて按分します。

5.控除や加算を行うと実際に収める税額が分かります。

これが相続税の計算の流れです。

つづいて土地・建物の相続税評価についてご説明します。

土地の評価は実勢価格とは別に、国税庁が毎年決める路線価(路線に面した宅地の1㎡当たりの標準的な価格)

などを基に評価します。

建物の相続評価額は、固定資産税評価額と同じです。

ちなみに賃貸住宅などは借家権割合30%が減額されます。

そして生活基盤でもあるマイホーム用地や事業用土地には、小規模住宅等の課税価格の評価の特例により

相続で取得した土地のうち用途により以下のように所定の面積まで減額されます。

〇特定居住用宅地(配偶者や同居相続人等が自宅を相続した場合)

→330㎡までを対象として80%

〇特定事業用宅地(貸付事業以外で相続人が事業を継ぐ場合など)

→400㎡までを対象として80%

〇貸付事業用宅地(アパート、貸しビルなどの敷地)

→200㎡までを対象として50%

いかがだったでしょうか、相続税という言葉は皆様も聞いたことあるかと思いますが

内容ご理解いただけましたでしょうか?

頻繁に関わる税金ではないですが、知っておいた方がもちろん得ですので

皆様のお役に少しでも立てればなと思います。

最後までお読みいただき、ありがとうございました!